ETF vs. Fondos Indexados: ¿Cuál es la Mejor Opción?

- Introducción a los ETF y los Fondos Indexados

- 1. Introducción a los ETF y los Fondos Indexados

- 2. Diferencias entre los ETF y los Fondos Indexados

- 3. Ventajas y desventajas de los ETF

- 4. Ventajas y desventajas de los Fondos Indexados

- 5. Cómo seleccionar entre los ETF y los Fondos Indexados para tu cartera

- 6. Ejemplos de ETF y Fondos Indexados populares en el mercado

- 7. Consideraciones adicionales al invertir en ETF y Fondos Indexados

- 8. Conclusión: Decidiendo la mejor opción para tu cartera

- Conclusión: Decidiendo la mejor opción para tu cartera

- FAQ

Introducción a los ETF y los Fondos Indexados

En el mundo de la inversión, los ETF (Exchange-Traded Funds, por sus siglas en inglés) y los Fondos Indexados se han vuelto opciones populares para los inversores que buscan diversificar su cartera y obtener exposición a un amplio mercado o sector específico. Estos instrumentos ofrecen una forma eficiente y accesible de invertir en una cesta diversificada de activos sin la necesidad de seleccionar individualmente cada uno de ellos. Sin embargo, es importante comprender las diferencias clave entre los ETF y los Fondos Indexados, así como sus ventajas y desventajas, para tomar decisiones informadas sobre la mejor opción para tu cartera. En este artículo, exploraremos en detalle estas dos alternativas de inversión y proporcionaremos pautas para seleccionar la más adecuada según tus objetivos y preferencias.

ETF vs. Fondos Indexados: ¿Cuál es la Mejor Opción para tu Cartera?

1. Introducción a los ETF y los Fondos Indexados

- ¿Qué son los ETF y los Fondos Indexados?

Los ETF (Exchange Traded Funds) y los Fondos Indexados son dos tipos populares de instrumentos de inversión que están diseñados para rastrear el desempeño de un índice subyacente, como el S&P 500. Ambos ofrecen a los inversores la oportunidad de diversificar su cartera al invertir en una amplia variedad de activos.

- Importancia de la diversificación en la inversión

La diversificación es un concepto clave en la inversión. Al tener una cartera diversificada, los inversores reducen el riesgo al no depender únicamente de la suerte de una sola inversión. Tanto los ETF como los Fondos Indexados permiten a los inversores acceder a una cesta de activos diversificados sin necesidad de comprar cada uno de ellos individualmente.

2. Diferencias entre los ETF y los Fondos Indexados

- Estructura y operativa de los ETF

Los ETF son fondos de inversión que se negocian en bolsa, lo que significa que se pueden comprar y vender como acciones en cualquier momento durante el horario de mercado. Los ETF también suelen tener una estructura de gestión pasiva, lo que significa que intentan igualar el rendimiento de un índice específico en lugar de intentar superarlo.

- Estructura y operativa de los Fondos Indexados

Los Fondos Indexados también están diseñados para rastrear un índice subyacente, pero a diferencia de los ETF, se compran y venden directamente a través de la gestora del fondo. Los Fondos Indexados también pueden tener una estructura de gestión pasiva o activa, lo que significa que algunos gestores intentan superar el rendimiento del índice.

- Diferencias en la gestión de la cartera

Una diferencia clave entre los ETF y los Fondos Indexados está en la gestión de la cartera. Los ETF suelen tener una gestión más eficiente debido a su estructura de gestión pasiva y a que se negocian en bolsa. Por otro lado, los Fondos Indexados pueden tener una gestión más activa si están siendo administrados por un gestor que busca superar al índice subyacente.

3. Ventajas y desventajas de los ETF

- Ventajas de los ETF

Una de las ventajas de los ETF es su liquidez, ya que se pueden comprar y vender en cualquier momento durante el horario de mercado. Además, los ETF suelen tener costos de gestión más bajos que otros fondos de inversión y ofrecen una amplia diversificación al replicar índices amplios. También pueden ser una buena opción para los inversores que desean operar con frecuencia debido a su estructura de negociación en bolsa.

- Desventajas de los ETF

Una posible desventaja de los ETF es que los inversores pueden estar expuestos a la volatilidad del mercado, ya que sus precios pueden fluctuar a lo largo del día. Además, algunos ETF pueden tener un seguimiento imperfecto del índice subyacente debido a factores como los costos de transacción y la falta de disponibilidad de algunos activos. Por último, los ETF pueden generar impuestos sobre las ganancias de capital si se venden a un precio superior al costo inicial.

4. Ventajas y desventajas de los Fondos Indexados

- Ventajas de los Fondos Indexados

Los Fondos Indexados ofrecen a los inversores una opción sencilla y diversificada para invertir en el mercado. Tienen costos de gestión relativamente bajos y pueden ser una buena opción para los inversores a largo plazo que desean mantener una cartera diversificada sin preocuparse por la gestión activa.

- Desventajas de los Fondos Indexados

Una desventaja potencial de los Fondos Indexados es que suelen tener menos liquidez que los ETF, ya que se compran y venden directamente a través de la gestora del fondo. También pueden tener restricciones en cuanto a la frecuencia de compra y venta, lo que puede limitar la flexibilidad de los inversores. Además, si un fondo indexado tiene una gestión activa, los costos de gestión pueden ser más altos que los de un ETF o un fondo indexado pasivo.

En resumen, tanto los ETF como los Fondos Indexados ofrecen a los inversores la oportunidad de diversificar su cartera de manera eficiente y accesible. La elección entre uno u otro depende de las preferencias individuales de cada inversor, así como de factores como la liquidez, los costos de gestión y la frecuencia de operación deseados.

5. Cómo seleccionar entre los ETF y los Fondos Indexados para tu cartera

Cuando se trata de elegir entre ETF y Fondos Indexados para tu cartera de inversiones, hay varios factores importantes a considerar. Aquí hay tres pasos clave para ayudarte a tomar la decisión correcta:

- Identificar tus objetivos de inversión

En primer lugar, debes evaluar tus objetivos de inversión. ¿Estás buscando diversificar tu cartera a largo plazo o buscas obtener beneficios a corto plazo? ¿Estás dispuesto a asumir riesgos adicionales o prefieres una estrategia más conservadora? Identificar tus metas te ayudará a determinar qué opción es la más adecuada para ti.

- Evaluar tus preferencias de gestión y estructura

Otro aspecto importante a considerar es tu preferencia en términos de gestión y estructura. Si prefieres tener un mayor control sobre tus inversiones y la flexibilidad para comprar y vender en cualquier momento, los ETF pueden ser tu mejor opción. Por otro lado, si prefieres una gestión más pasiva y no te importa tanto la liquidez inmediata, los Fondos Indexados pueden ser más apropiados.

- Considerar los costos asociados

Finalmente, no olvides tener en cuenta los costos asociados. Los ETF suelen tener comisiones de corretaje y gastos de administración más bajos que los Fondos Indexados. Sin embargo, los Fondos Indexados pueden tener ventajas fiscales en ciertos casos. Calcula los costos totales y determina cuál opción te brinda la mejor relación entre costo y beneficio.

6. Ejemplos de ETF y Fondos Indexados populares en el mercado

A continuación, te presentamos algunos ejemplos de ETF y Fondos Indexados populares que podrían ser útiles para tu cartera de inversiones:

- Ejemplos de ETF populares

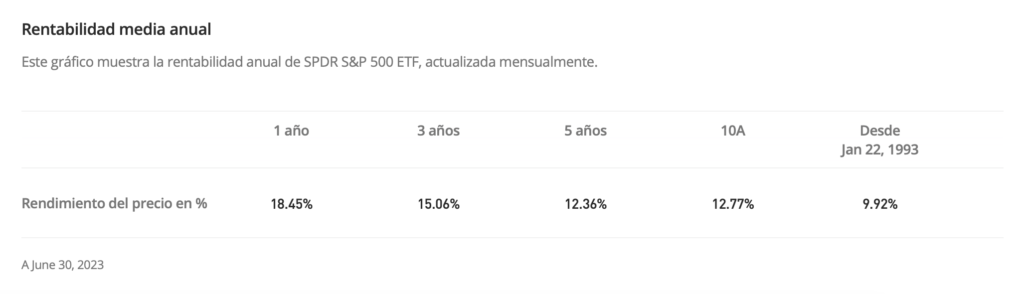

- SPDR S&P 500 ETF Trust (SPY): Este ETF realiza un seguimiento del índice S&P 500 y es uno de los más grandes y líquidos disponibles en el mercado.

- iShares MSCI Emerging Markets ETF (EEM): Este ETF proporciona exposición a los mercados emergentes y es una opción popular para aquellos que buscan diversificar su cartera internacionalmente.

- Ejemplos de Fondos Indexados populares

- Vanguard Total Stock Market Index Fund (VTSAX): Este fondo indexado de Vanguard replica el desempeño del índice de mercado total de acciones de EE. UU. y es conocido por sus bajas comisiones.

- Fidelity Contrafund (FCNTX): Este fondo indexado de Fidelity invierte en una amplia variedad de acciones de gran capitalización y es uno de los más grandes y populares en su categoría.

7. Consideraciones adicionales al invertir en ETF y Fondos Indexados

Antes de tomar una decisión final, es importante tener en cuenta algunas consideraciones adicionales al invertir en ETF y Fondos Indexados:

- Riesgos y volatilidad asociados

Ambas opciones de inversión están expuestas a riesgos y volatilidad del mercado. Es fundamental que comprendas los riesgos asociados y estés dispuesto a asumirlos antes de invertir tu dinero.

- Fiscalidad y tratamiento de dividendos

La fiscalidad y el tratamiento de los dividendos pueden variar entre los ETF y los Fondos Indexados. Consulta a un asesor financiero o investiga detenidamente las implicaciones fiscales para asegurarte de tomar la decisión adecuada según tu situación.

- Revisar el historial de rendimiento

Revisar el historial de rendimiento de los ETF y los Fondos Indexados puede darte una idea de cómo se han comportado en el pasado y cómo podrían comportarse en el futuro. Sin embargo, recuerda que el rendimiento pasado no garantiza resultados futuros.

8. Conclusión: Decidiendo la mejor opción para tu cartera

En última instancia, la elección entre ETF y Fondos Indexados depende de tus necesidades, objetivos y preferencias como inversor. Si buscas flexibilidad y control, los ETF pueden ser la mejor opción. Si prefieres una gestión más pasiva y costos potencialmente más bajos, los Fondos Indexados pueden ser la elección adecuada. Recuerda evaluar los costos, considerar los riesgos y revisar el rendimiento histórico antes de tomar tu decisión final. ¡Buena suerte en tu camino hacia una cartera de inversiones exitosa y bien equilibrada!

Conclusión: Decidiendo la mejor opción para tu cartera

Al considerar la elección entre los ETF y los Fondos Indexados, es crucial evaluar tus objetivos de inversión, tu tolerancia al riesgo y tus preferencias individuales. Tanto los ETF como los Fondos Indexados ofrecen ventajas únicas y pueden ser herramientas poderosas para diversificar y aumentar el potencial de tu cartera. Recuerda también tener en cuenta los costos asociados, la estructura y la gestión de cada instrumento. Con una comprensión clara de estas diferencias y considerando tus necesidades específicas, estarás en una mejor posición para tomar decisiones informadas y seleccionar la mejor opción para tu cartera. No hay una respuesta única para todos, pero al hacer una investigación cuidadosa, puedes encontrar la solución adecuada que te ayude a alcanzar tus metas financieras a largo plazo.

FAQ

1. ¿Cuál es la diferencia entre un ETF y un Fondo Indexado?

Un ETF es un fondo de inversión que se negocia en bolsa, lo que significa que se puede comprar y vender como una acción. Por otro lado, un Fondo Indexado es un fondo de inversión que busca replicar el rendimiento de un índice específico. La principal diferencia radica en su estructura y operativa, ya que los ETF se negocian en tiempo real en el mercado secundario, mientras que los Fondos Indexados se compran y venden directamente al fondo a través de transacciones con el administrador del fondo.

2. ¿Cuáles son las ventajas de invertir en ETF?

Entre las ventajas de invertir en ETF se encuentran la liquidez, ya que se pueden comprar y vender a lo largo del día en el mercado, y la transparencia, dado que ofrecen información completa sobre los activos subyacentes. Además, los ETF suelen tener costos más bajos en comparación con los Fondos Indexados tradicionales y permiten una mayor flexibilidad para elegir la exposición deseada a un mercado o sector específico.

3. ¿Cuáles son las ventajas de invertir en Fondos Indexados?

Los Fondos Indexados ofrecen una estrategia de inversión pasiva que busca replicar el rendimiento de un índice determinado. Algunas de sus ventajas son los costos más bajos en comparación con los fondos activos gestionados por gestores profesionales, así como una menor rotación de la cartera, lo que puede resultar en una menor carga fiscal para los inversores. Además, los Fondos Indexados ofrecen una amplia diversificación al invertir en una cesta de valores que conforman el índice subyacente.

4. ¿Cuál es la mejor opción para mi cartera: ETF o Fondo Indexado?

No hay una respuesta única para todos, ya que la elección depende de tus objetivos de inversión, perfil de riesgo y preferencias personales. Si valoras la flexibilidad y la liquidez, los ETF pueden ser una opción adecuada. Por otro lado, si buscas una estrategia de inversión pasiva, con menores costos y una mayor diversificación, los Fondos Indexados pueden ser más apropiados. Recuerda evaluar cuidadosamente las ventajas y desventajas de cada opción y considerar tu situación financiera antes de tomar una decisión.

Si quieres conocer otros artículos parecidos a ETF vs. Fondos Indexados: ¿Cuál es la Mejor Opción? puedes visitar la categoría ETF.

Deja una respuesta